“新基建”信息化及特高压需加快推进

· 2020-04-19 09:52:43 · 北京瑞铭安普科技有限公司►国家电网“新基建”第一次领导小组会议已经明确本年度电网重点投资方向——信息化及特高压需加快推进。

►数字基建:最大的超预期所在,第一次作为重点方向纳入国网新基建范畴,2020年投资额预计翻倍

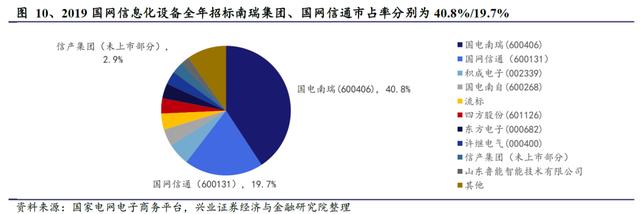

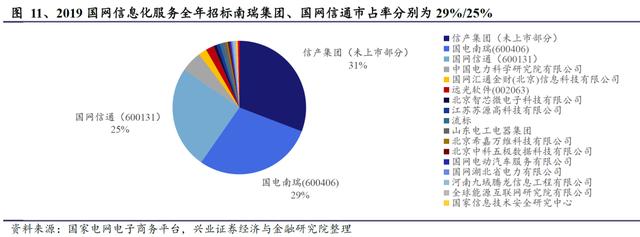

●从“硬件”到“软件”,加强信息化建设是电网进一步提升的必然需求。我们认为2020年信息化建设的主要技术支撑包括工业互联网、大数据、5G、人工智能四大部分,总金额约在250亿元,相比较2019年120-150亿投资额,增速在70%~100%。国电南瑞、国网信通(原岷江水电)在国网信息化设备、服务招标中有压倒性的市占率,将在信息化建设中受益最大。

►主干网基建:投资放量,真金白银必出业绩,聚焦高压设备毛利率上行,业绩有望进入超预期通道

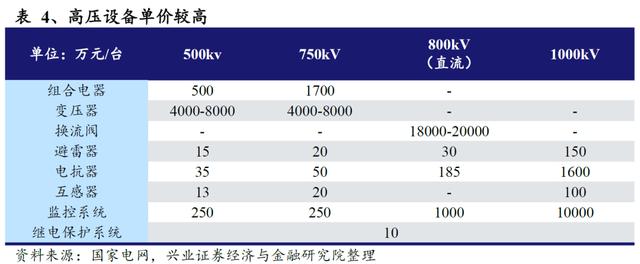

●高压设备是输变电领域的优质细分赛道。高压设备技术壁垒高、行业参与者数量有限且集中度高、单价高,具有卖方主导的市场特征,是电力设备行业中一个较好的细分赛道。

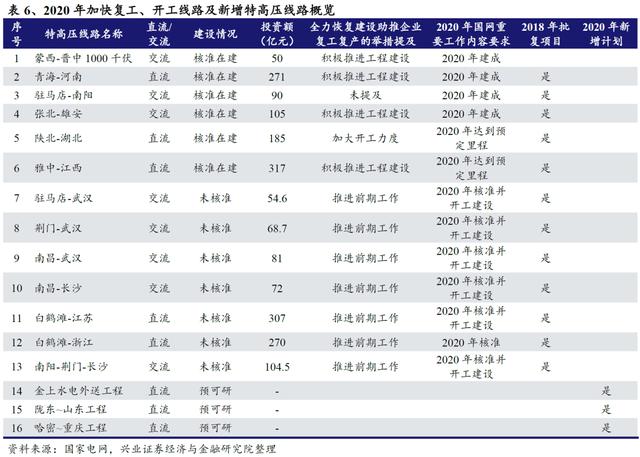

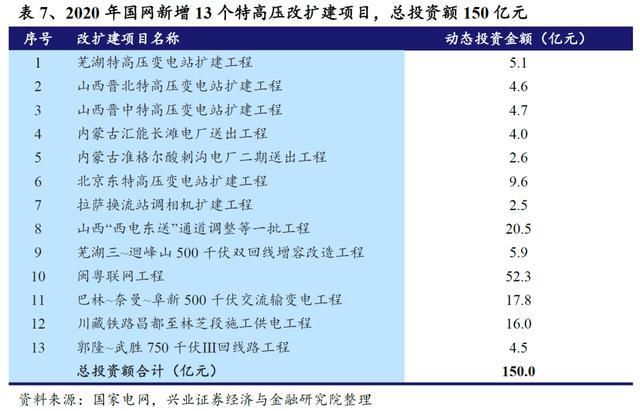

●“新基建”背景下特高压建设加速带动电网投资上台阶,高压设备需求有保障。2020年特高压核准、开工、建设全面加速,涉及的16条线路、13个改扩建项目总投资额合计约为2097亿元,同时,我们预计本轮特高压建设将带动配套线路投资约805亿元。

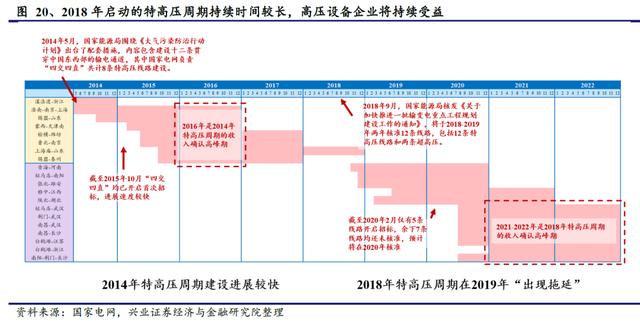

●本轮特高压收入确认高峰期比2014年特高压周期更长,2021-2022年主要高压设备企业将持续受益。2014-2016年特高压周期建设节奏较快,业绩大规模兑现期仅有2016年,但2018年特高压周期中,大量线路集中在2020年启动,预计2021-2022年均为业绩兑现高峰期,相关企业将持续受益。

●原材料成本下行,高压设备毛利率提升确定性高,有望形成业绩放大器。当前高压设备主要原材料已基本下降至2014年特高压周期启动时的水平,若后续原材料成本效仿2015-2016年继续下行,高压设备毛利率则有望修复至2014-2016年特高压周期期间水平。

聚焦新基建主线,聚焦电网主流供应链,摒弃非主流标的。两条主线:电网信息化+特高压。

首推ROE持续位于较高水平、且主营业务位于电力信息化赛道上的电力二次设备龙头国电南瑞,电网机器人龙头亿嘉和;关注国网信通;关注高压设备弹性标的:许继电气、平高电气、中国西电等。电力物联网建设进度不及预期,特高压建设进度不及预期。

报告正文

01.事件

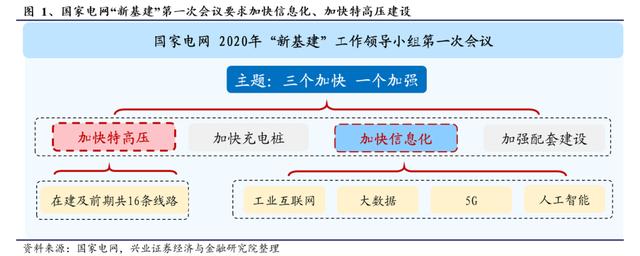

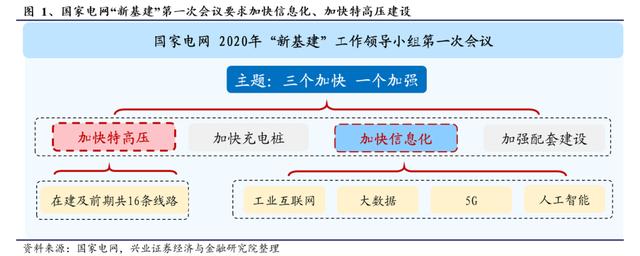

“新基建”第一次领导小组会议指明方向,信息化及特高压需加快推进。2020年4月2日国家电网召开了“新基建”工作领导小组第一次会议,对2020年工作提出“三个加快、一个加强”,“加快现代信息通信技术推广应用”、“加快特高压工程项目建设”赫然在列。这是电力信息化第一次纳入新基建范畴,较为超预期。

毛伟明董事长明确提出信息化建设的主要方向:大数据、5G应用、人工智能、工业互联网。特高压方面,据统计目前在建及前期推进的特高压线路共16条,其中8条在建,要求今年建成“3交1直”,明年再建成两条。

02.电网信息化:建设确认加速,国网投资结构持续优化

2020年1月,国网再次换帅引发了市场对国网信息化建设的短期担忧,而在2020年2月,新任一把手毛伟明董事长首次表态中,2020年重点工作任务包含多项信息化任务仍然延续了原泛在电力物联网的内容,包括国网云、数据中台、源网荷储协同互动等。“新基建”工作领导小组第一次会议上,毛伟明董事长对2020年工作提出“三个加快、一个加强”,“加快现代信息通信技术推广应用”再次重申,至此相关顾虑可以彻底打消!

2.1、从“硬件”到“软件”:加强信息化建设是电网升级的必然需求

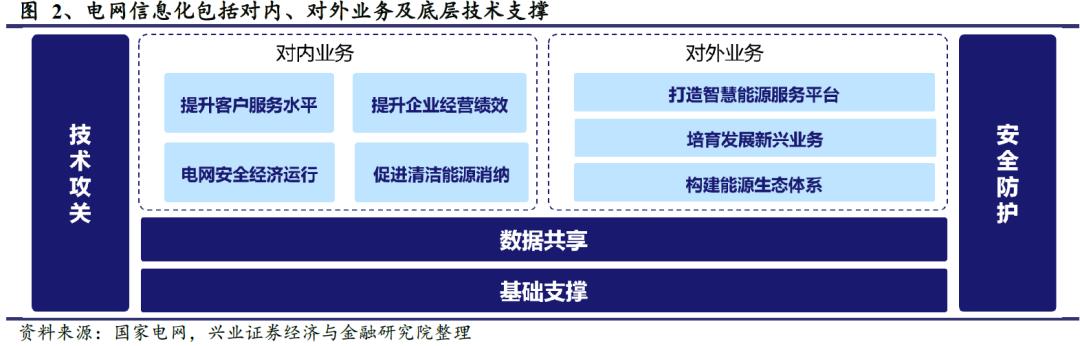

随着新一轮特高压建设高潮即将进入集中释放期,电网的“硬件”已足够坚强,接下来需要解决的就是如何更高效的使用硬件,因此完善电网的“软件”势在必行,软件即电网的信息化建设,从而实现对内提高运维效率、对外发掘增值服务。大数据、5G、人工智能等技术的发展则为电网信息化提供了强有力的技术保证。

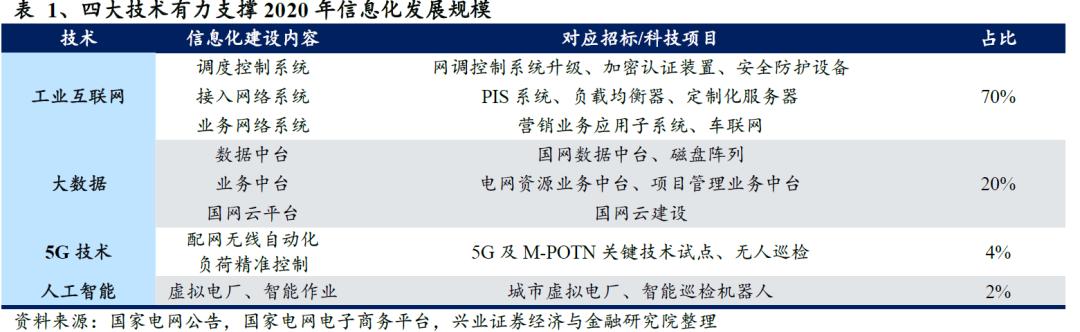

●招标中窥端倪:大数据、5G技术、人工智能及工业互联网技术正在逐步融入信息化架构中的网络层、平台层、应用层。从2019年起,信息化招标项目中无论设备类还是服务类招标都出现了越来越多的新技术硬件及服务,工业互联网、大数据、5G、人工智能技术在信息化架构的4个层次中覆盖了除感知层以外的网络层、平台层及应用层。

2.2、2019年电网信息化招标显著放量

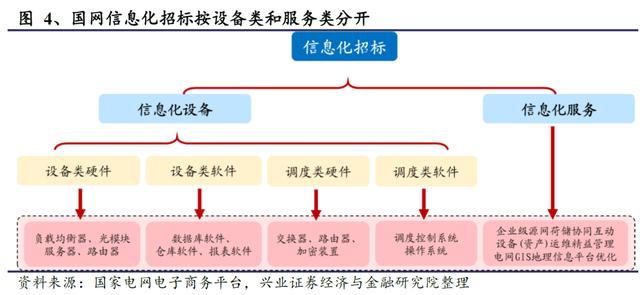

国网信息化招标的标段划分清晰,共分为信息化设备和信息化服务2个大类,其中信息化设备又分为设备类硬件、设备类软件、调度类硬件、调度类软件4个小类。

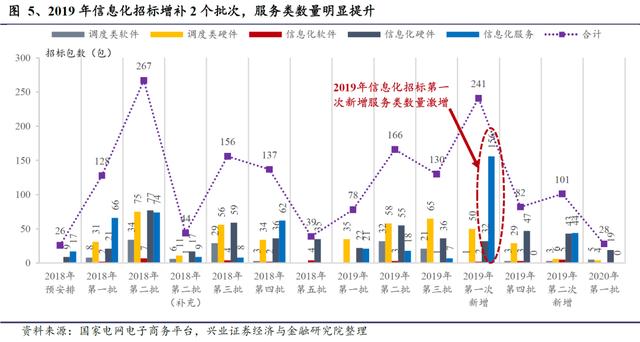

2019年9月起国网信息化招标显著放量,国网电网投资向信息化方向倾斜,结构持续优化。2019年国家电网在既定的4个批次信息化招标基础上连续增补了2个批次招标项目,其中信息化服务类招标数量分别达到156次和44次,份额占比明显高于以往。2020年第一批次的信息化设备类招标也已完成,数量略低于2019年同批次。

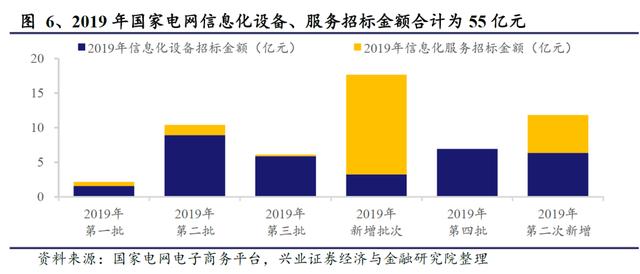

2019年全年信息化设备、服务招标金额共计55亿元,其中信息化设备招标金额为33亿元,信息化服务招标金额为22亿元,招标规模符合预期。9月以来,国家电网信息化设备、服务招标加速,招标金额合计为36.4亿元,占全年招标金额之比为66.1%,且新增的两个招标批次均在四季度发布,验证了我们之前的判断:2019年四季度是电网信息化与通讯建设新一轮投资的起点。

2.3、2020年国网信息化投资预期可达250亿左右

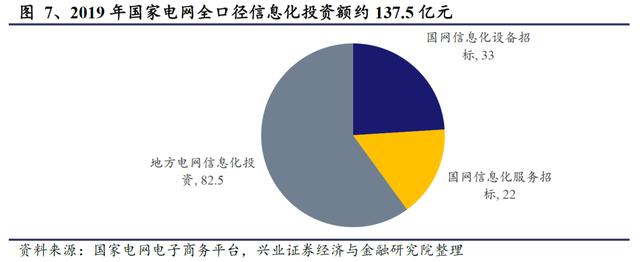

2019年国网总部的信息化招标总金额为55亿元,各地方电网信息化招标约为国网总部的1.5倍,即2019年国家电网全口径信息化投资约137.5亿元。

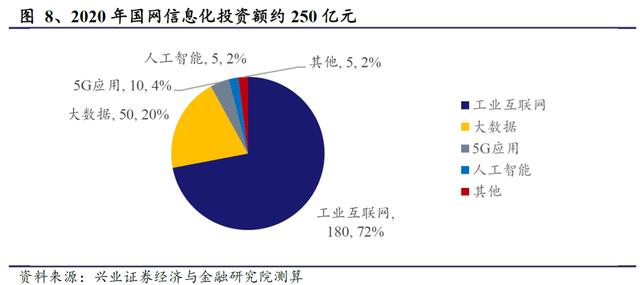

我们认为2020年信息化建设的主要技术支撑包括工业互联网、大数据、5G、人工智能四大部分,总金额约在250亿元,工业互联网仍占据主要市场,份额70%左右,大数据应用占据20%左右。

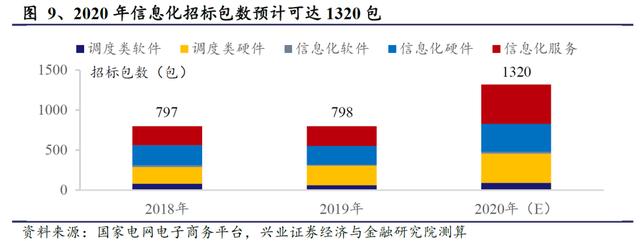

2019年信息化招标总包数与2018年基本持平,鉴于今年国家电网已将信息化作为重点发展方向,预计2020年信息设备类招标同比增长50%,信息服务类招标同比增长100%,总计同比增长65%。

2.4、投资建议:国电南瑞、国网信通、亿嘉和

南瑞集团、国网信通(原岷江水电)在国网信息化设备、服务招标中有压倒性的市占率。2019年全年信息化设备、服务招标市占率持续领先。从信息化设备中标情况来看,国电南瑞市占率为40.8%;国网信通市占率为19.7%。从信息化服务中标情况来看,国电南瑞市占率为29%,国网信通市占率为25%。

假设国电南瑞、国网信通在2020年的信息化市场份额,国网用于信息化设备与信息化服务的投资比例维持2019年水平,则预期2020年国电南瑞、国网信通的信息化业务同比增长可达81%、82%,信息化业务增量对总营收弹性分别可达11%、40%。

亿嘉和是电力专业机器人行业内的佼佼者,也是行业内唯一在A股上市的稀缺标的,电力专业服务机器人行业具备渗透率低、技术壁垒高、市场空间大、毛利率高、行业格局集中等优质特征,未来5年行业空间超过400亿元,且与5G建设高度相关。

国家电网明确加快电力信息化投资,2020年电力物联网依然是国家电网的重点投资方向,预计总投资额可达到250亿元左右。首推电力二次设备龙头、电力物联网总包方国电南瑞,建议关注电力物联网总包方国网信通,建议关注电力专业机器人公司亿嘉和。

03.高压设备:特高压带动需求提升,原材料下行毛利率改善

3.1、高压设备是输变电领域的优质细分赛道

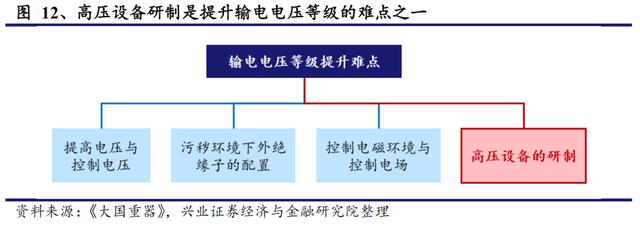

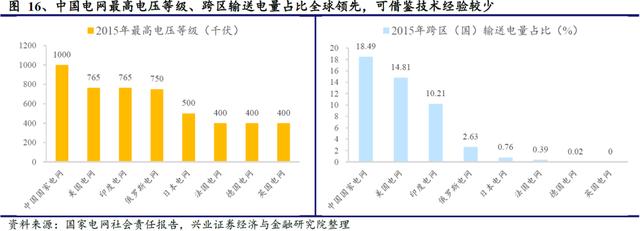

当前中国高压输电技术全球领先,而高压设备是输电技术突破的难点之一。以2009年建成的第一个特高压试验工程投运为标志,中国仅用4年时间就建成了目前世界上运行电压最高、技术水平最先进、拥有自主知识产权的交流输电工程。在输电电压从10千伏逐步提升至1000千伏的过程中,高压设备的研制是提升输电电压等级的主要难点之一。

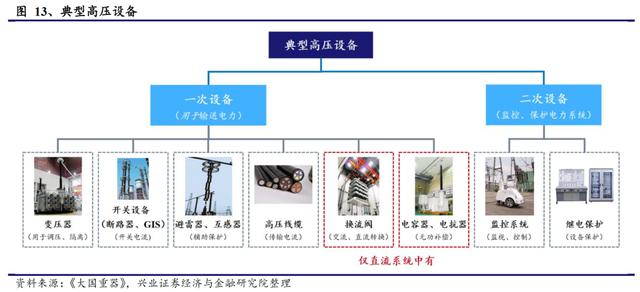

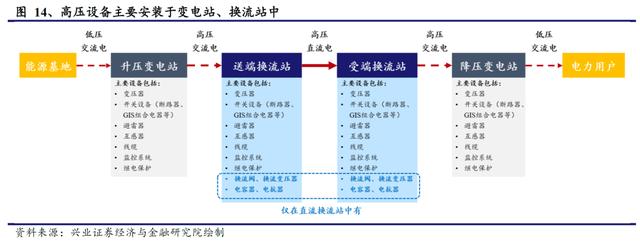

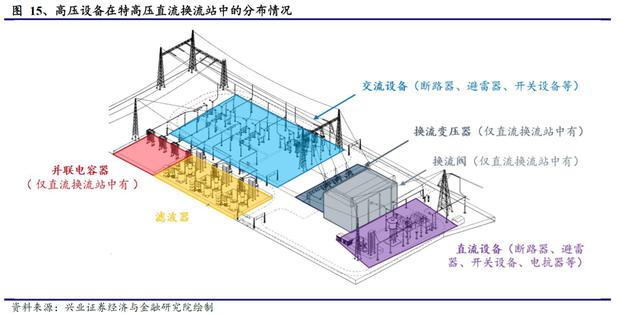

高压设备主要用于高压输电场景,可实现高容量、高效率、低损耗的远距离输电。典型的高压设备包括换流阀、变压器、互感器、电抗器、组合电器、继电保护、监控设备等。本文将工作电压在500kV以上的设备定义为高压设备。

高压设备技术壁垒高、行业参与者数量有限且集中度高、单价高,具有卖方主导的市场特征,是电力设备行业中一个较好的细分赛道。

●高压设备具有较高的技术壁垒。我国高压设备研发的主要壁垒主要体现在完全自主创新,主要原因系:(1)各国电力体系差异较大,发达国家的成功经验不可能完全照抄,同时,能源输送系统涉及国家能源战略安全,核心技术也不能完全依赖他国;(2)高压输电技术(尤其是1000kV特高压)在国际上的可借鉴经验较少,尽管部分发达国家曾进行过实验,但并没有形成成熟的技术和设备,即使有也不可能无偿获得。

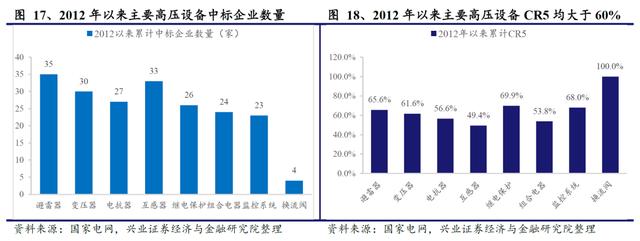

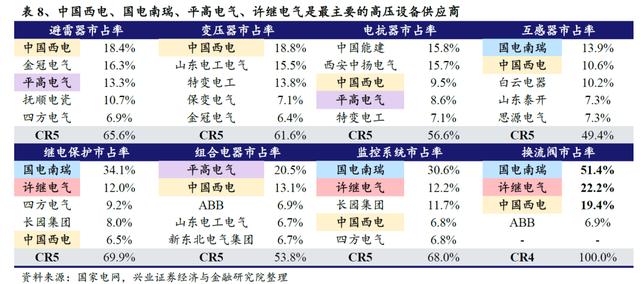

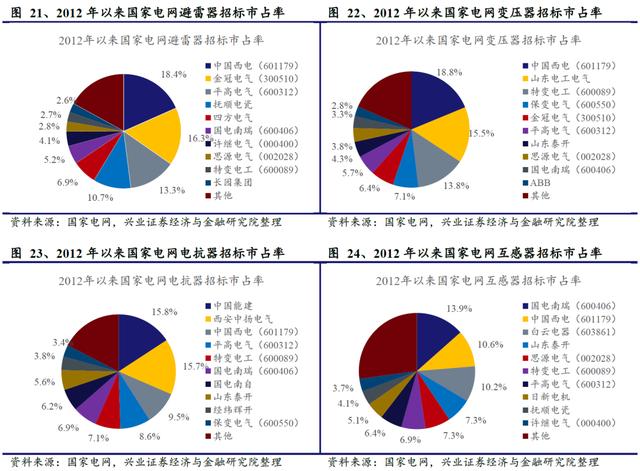

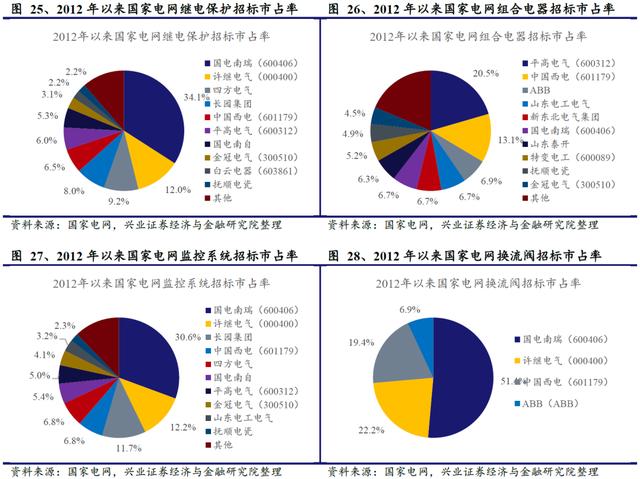

●高技术壁垒带来高进入门槛,行业参与者数量有限,市场格局高度集中。根据国网电子商务平台数据,2012年以来,500kV以上主要设备中标企业仅有44家,技术壁垒最高的换流阀产品2012年以来仅有4家企业曾中标,CR5均在50%以上。

●由于技术壁垒高、行业参与者较少,高压设备供应商具有较强的议价能力,高压设备单价相对较高。

国内“新基建”叠加海外“走出去”战略,高压设备需求有保障。

●国内需求:托底经济,国内特高压核准、开工、建设全面加速,需求快速提升。继国网加速推进特高压核准、开工、建设等措施后,“新基建”再将特高压建设上升至国家战略层面高度。2020年国家电网在加速能源局已批复的13条线路的基础上,又新增了3条直流线路工程、13个改扩建项目,预计2020-2022年国内高压设备需求将快速提升。

●海外需求:中国高压输电技术全球领先,国家电网海外输电网投资业务扩张带动高压设备出口需求提升。国家电网在超过100多个国家(地区)展开海外业务,2019年工程承包累计合同额460亿美元,境外投资210亿美元,管理境外资产650亿美元。国家电网境外投资资产以输电网为主,通常要求一定比例的国产化率(例如巴西美丽山水电特高压输电项目要求60%的国产化率),因此出口的主要是海外国家无法生产的高端设备,例如1000kV变压器。

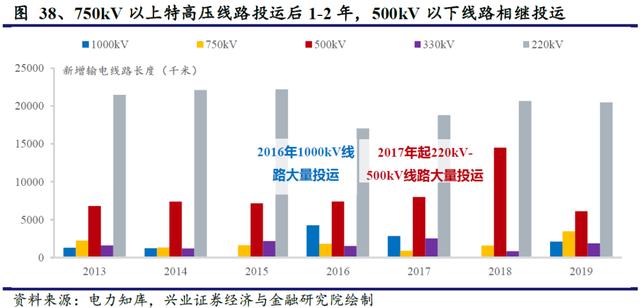

本轮特高压收入确认高峰期比2014年特高压周期更长,2021-2022年主要高压设备企业将持续受益。

●2014-2016年特高压周期建设节奏较快,2014年上半年能源局批复后,2014年下半年至2015年各条线路陆续开工,2016年为收入确认高峰期,2017年各条线路陆续投运后周期结束。

●2018年启动的特高压周期受国网董事长变动影响,2019年基本停滞。2020年“新基建”启动,预计年内将有多条特高压线路开工,叠加2018年下半年启动但2019年建设进度缓慢的特高压线路,预计2021-2022年均为特高压确认高峰期。

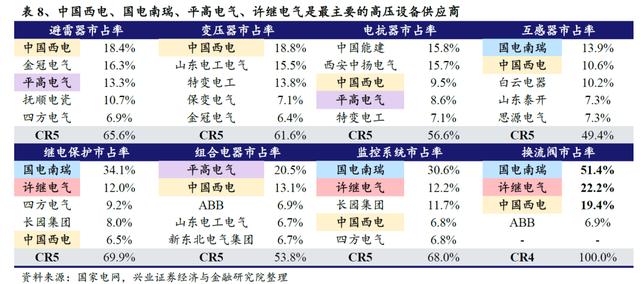

3.2、行业格局稳定,强者恒强

高压设备行业市占率高度集中,少数厂商集中占有大部分产品的主要市占率。整体来看,中国西电、国电南瑞、平高电气、许继电气是最主要的高压设备供应商。

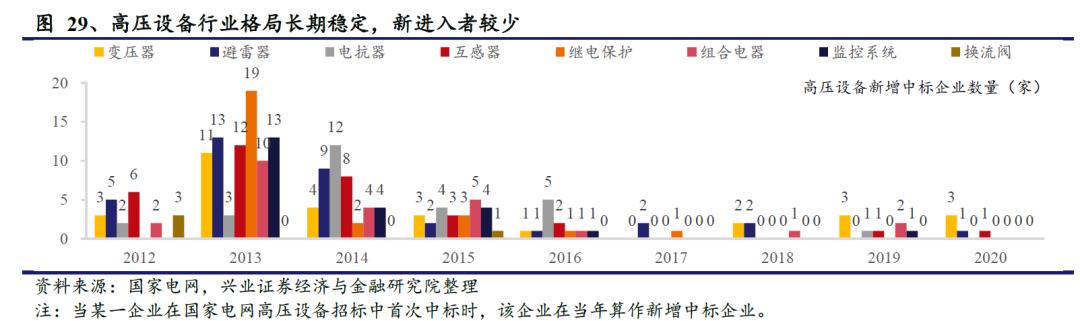

高压设备行业格局长期稳定,新进入者较少。2009年建成第一个特高压试验工程投运后,大量电力设备企业开始研发高压设备,2012-2015年间国网招标平台中高压设备新增参与者较多,但2015年以后新进入者数量明显减少。

3.3、原材料成本下行,毛利率提升确定性高

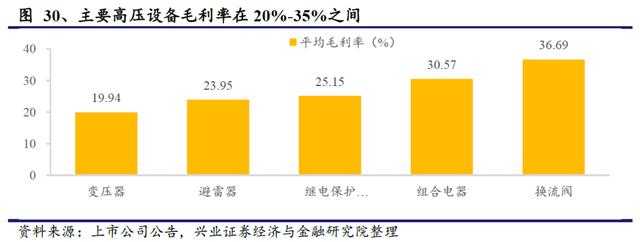

主要高压设备毛利率:20%-35%,不同高压设备之间毛利率差异较大。根据高压设备上市公司营收披露数据,变压器、避雷器毛利率较低,组合电器、换流阀毛利率较高,以继电保护、监控系统为代表的二次设备毛利率分化较大。

原材料成本下行叠加需求带动价格增长,高压设备毛利率预计将修复。

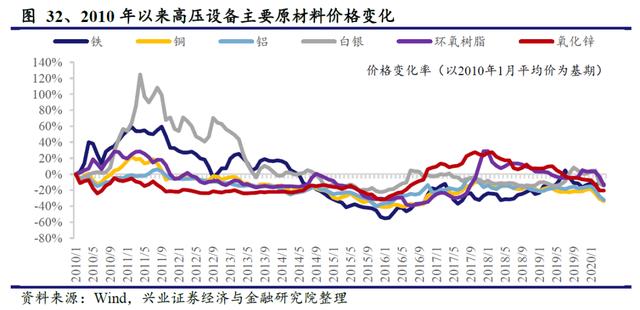

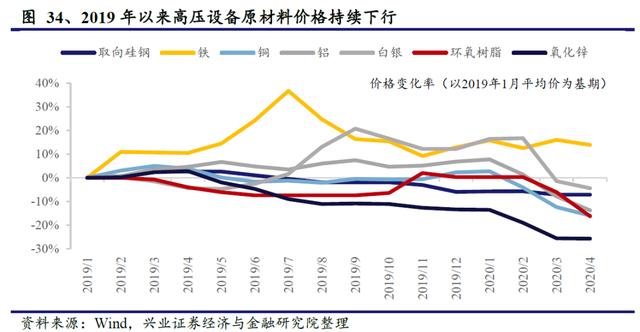

●高压设备使用的原材料主要有取向硅钢、铁、银、铜、铝等金属材料及硅胶、环氧树脂等非金属材料。

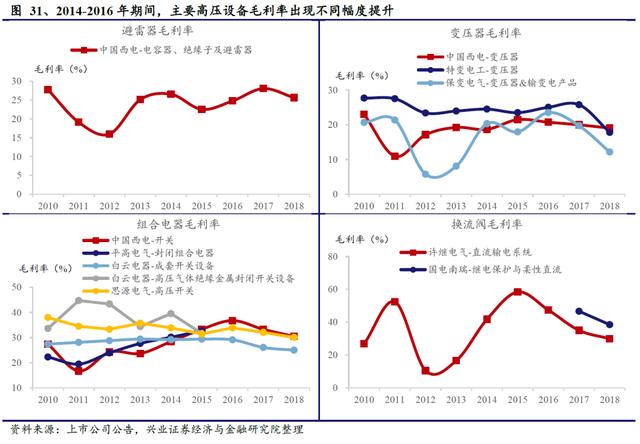

●原材料成本下降叠加需求启动是2014-2016年间高压设备毛利率提升的主要原因。

●现阶段特高压建设进度加快,高压设备需求确定性强,叠加原材料成本从2019年起逐步下降,预计高压设备毛利率将逐步修复。

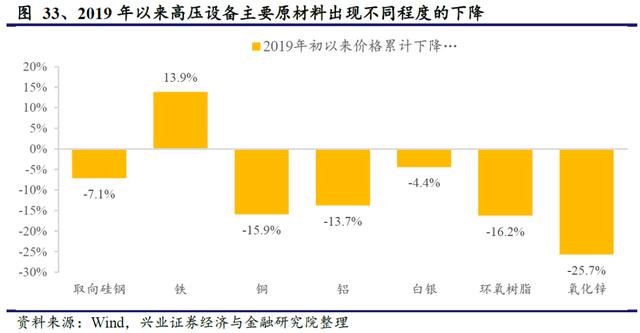

成本方面,高压设备关键原材料价格从2019年起持续下行,金属材料、非金属材料价格均有明显下降;

价格方面,特高压加速复工、开工,高压设备需求启动,由于市场参与者数量少,供应商议价能力强,预计高压设备价格大概率提升。

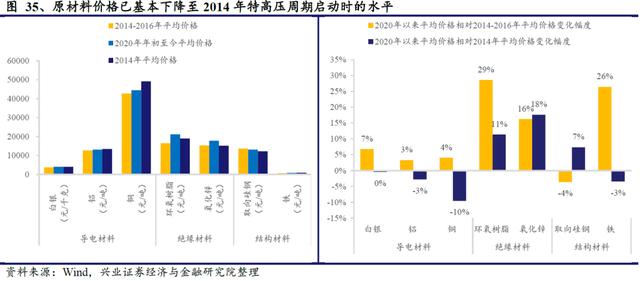

当前高压设备主要原材料除导电材料以外,已基本下降至2014年特高压周期启动时的水平,若后续原材料成本效仿2015-2016年继续下行,高压设备毛利率则有望修复至2014-2016年平均水平。

●导电材料方面,银、铜、铝价格已经低于2014年平均水平,但要达到2014-2016年间平均水平还需进一步下降。

●绝缘材料方面,环氧树脂、氧化锌价格显著高于2014平均水平,也高于2014-2016年平均水平。

●框架材料方面,铁价格目前相比2014年较低,但要达到2014-2016年间平均水平还需进一步下降;取向硅钢尽管目前价格较高,但已经低于2014-2016年间平均水平。

3.4、特高压建设启动,带动电网投资整体上台阶

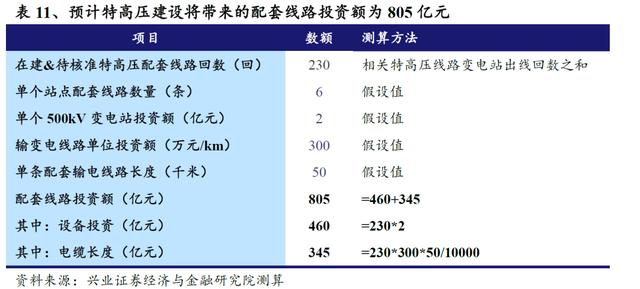

预计2020年特高压投资与相关配套线路投资额合计为2902亿元,其中:2020年特高压加速复工、开工线路涉及投资额合计为2097亿元(包含150亿元改扩建投资项目),除特高压线路建设、改扩建项目以外,预计本轮特高压周期将带动约805亿元配套线路投资。

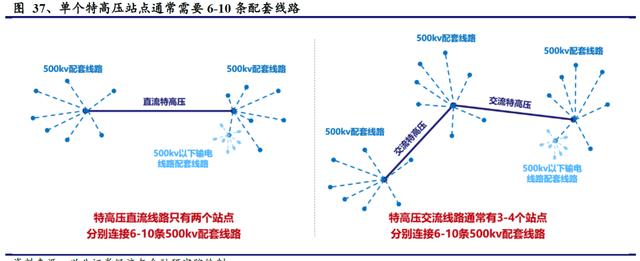

特高压投资通常将带动配套线路投资。

●单个特高压站点通常需要6-10条配套线路。特高压线路主要用于区域电网之间的远距离输电,但在线路中的每一站点,都需要配套线路将特高压与已有电网相连接。本文特高压工程配套线路是指与特高压线路各站点相连接的工程电压等级为500kV输电线路。

●配套线路建设通常在特高压启动后1-2年开工建设。2014年能源局批复10条特高压线路后,2015-2017年间我国每年1000kV、750kV输电线路新增数量显著提升,2016-2017年间500kV以下输电线路新增数量也随之提升。

预计特高压建设将带来的配套线路投资额为805亿元,其中设备投资额为460亿元,线路材料投资额为345亿元。

关键假设:直流特高压包含两个变电站,交流特高压包含3个变电站;未公布建设规划的特高压线路单个变电站点配套线路为6条,分别对应6个500kV变电站,单个500kV变电站设备投资额为2亿元,单条配套线路长度为50km,线路材料单位成本为300万元/km,线路材料投资额为1.5亿元。

3.5、平高电气、许继电气

●主要高压设备公司基本面复盘

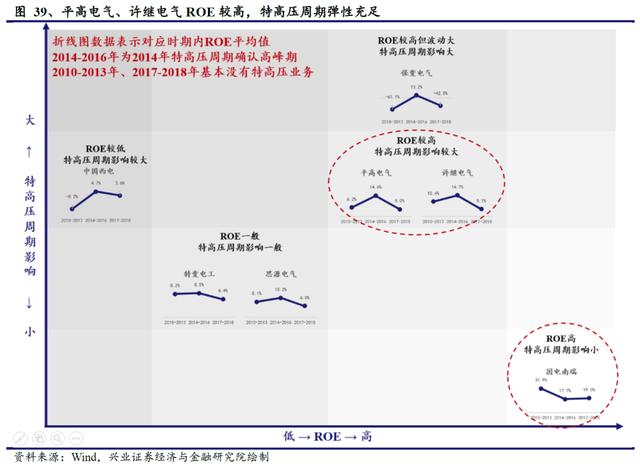

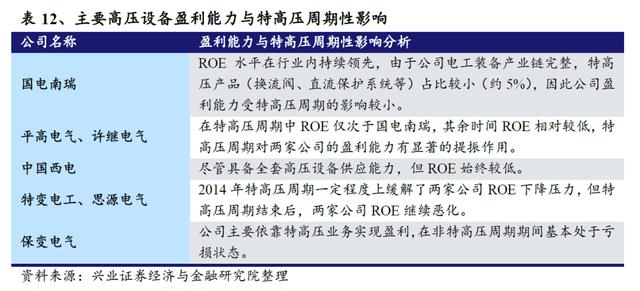

结合ROE水平及其受特高压周期的影响,主要的高压设备企业大致可分为5类,其中,国电南瑞盈利能力突出,平高电气、许继电气次之。

高压设备企业盈利能力差异的主要原因系产品毛利率差异。国电南瑞、平高电气、许继电气主要供应换流阀、组合电器、高压开关等毛利率较高的高压设备,而中国西电、特变电工、保变电气主要供应避雷器、变压器、互感器等毛利率较低的高压设备。

●主要高压设备公司估值、股价复盘

许继电气、平高电气估值、股价对特高压周期较为敏感,主要表现为:特高压投资预期形成时,通常会有一波估值带动的股价提升,但在等待业绩兑现的时间里通常估值会出现一定程度的回调;1-2年后特高压业绩兑现时,又会出现一波由EPS提升带动的股价提升。

国电南瑞估值对电网信息化投资更为敏感,对特高压投资相对不敏感。主要原因系国电南瑞是二次电力设备龙头,主营业务以电网自动化、信息化产品为主,尽管特高压业务盈利能力强,但营收占比较小,因此在特高压预期形成时,国电南瑞估值不会像许继电气、平高电气一样出现明显的提升,但在特高压业绩兑现时,股价也会提升。相比特高压周期,国电南瑞对信息化投资更为敏感,例如2019年9月国家电网信息化招标放量时,南瑞估值在两个月内从20倍提升至30倍。

高压设备是电力设备行业中一个较好的细分赛道,具有技术壁垒高、行业格局稳定且高度集中的特征。当前高压设备受特高压加速复工、开工影响,国内需求确定性强,且本轮特高压周期收入确认高峰期较长,相关企业将在较长时间内持续受益。当前高压设备主要原材料已基本下降至2014年特高压周期启动时水平,若后续原材料成本效仿2015-2016年继续下行,高压设备毛利率有望修复至2014-2016年特高压周期期间水平。首推ROE持续位于较高水平、受特高压周期影响较小、且主营业务位于电力信息化赛道上的电力二次设备龙头国电南瑞,建议关注ROE相对较高、特高压周期弹性充足的高压开关供应企业平高电气、直流换流阀供应企业许继电气。

- 2018-11-04

- 下一篇:以色列 AI 公司研发出戴口罩人脸识别技术